Náhlý výpadek příjmu je nepříjemný. Jestliže si nelze půjčit peníze od rodiny či přátel, jsou tu banky, které tento problém mohou pomoci vyřešit. Za jakých podmínek lze získat bankovní půjčku?

Co je to bankovní půjčka

Bankovní půjčka je základním úvěrovým produktem, kdy banka půjčí peníze a klient je splácí ve sjednané lhůtě a se smluveným úrokem. Oproti půjčkám od nebankovních institucí mají bankovní půjčky výhodu v nižším úroku a RPSN. Nebankovní půjčku sice klient vyřídí poměrně rychle, protože žadatelé o ni nejsou tolik prověřováni a často nemusejí mít ani ručitele, ale ve výsledku to zase stojí více peněz. U banky čeká na žadatele o půjčku více papírování a prověřování bonity, bankovní půjčka je ale téměř vždy výhodnější.

Srovnání půjček online

Zjistěte, které půjčky vám vyjdou nejvýhodněji.Co je úrok a jak se počítá

Za půjčení peněz si banky účtují peněžitou odměnu ve formě úroku. V podstatě to znamená, o kolik se zvýší půjčená částka za určité časové období. Na výši úrokové míry má přímý vliv také inflace a monetární politika České národní banky, která půjčuje prostředky komerčním bankám.

K výpočtu výše úroku je třeba znát jistinu (výši zapůjčené částky v Kč), úrokovou sazbu v procentech za rok (% p.a.) a délku úročení (v letech). Výpočet je poté podle vzorce: úrok = jistina × sazba/100 × čas. Sazba se dělí stem, protože se udává v procentech, což jinými slovy znamená „děleno stem“.

RPSN = Roční procentní sazba nákladů

Roční procentní sazba nákladů (RPSN) je u půjček a úvěrů velmi důležitý údaj, kterého by si spotřebitelé rozhodně měli všímat. Pomůže jim totiž vyhodnotit, jak výhodný či naopak nevýhodný je poskytovaný úvěr. Udává procentuální podíl z dlužné částky, který je třeba zaplatit za období jednoho roku. RPSN je souhrnem všech výdajů, které jsou spojené s úvěrem, tedy zejména všemožných poplatků.

Povinností poskytovatelů spotřebitelských úvěrů v České republice je od roku 2002 uvádět RPSN u svých nabídek. Podle RPSN je možné zjistit, jak drahá ve skutečnosti půjčka je. Slouží také k porovnání nabídek úvěrů ostatních bankovních institucí, protože samotný úrok nemusí mít tu správnou vypovídací hodnotu. Ten může být sice nízký, ale banka si může účtovat další poplatky, čímž se zase cena půjčky zvyšuje.

Obecně platí, že čím je RPSN nižší, tím je úvěr nebo půjčka výhodnější. RPSN ale nemůže být nikdy nižší, než je samotný úrok. Ideálním stavem by bylo, kdyby se RPSN rovnala výši úroku, k čemuž ale nedochází z prostého důvodu. Žádná bankovní instituce nepůjčuje peníze bez dalších souvisejících poplatků (poplatek za uzavření smlouvy, za správu úvěru, za vedení účtu, za převody peněžních prostředků, pojištění schopnosti splácet, atd.).[1]

Jaké druhy bankovních půjček existují

V nabídce bankovních institucí je hned několik druhů půjček:

- spotřebitelské úvěry

- hypoteční úvěry

- konsolidace úvěrů

- kontokorent

- kreditní karta

Spotřebitelské úvěry

Poskytování spotřebitelských úvěrů upravuje zákon č. 257/2016 Sb. Využívají se zpravidla pro nepodnikatelské účely na nákup spotřebního zboží, vybavení domácnosti, na nákup automobilu a podobně. Mohou, ale nemusejí být zajištěny ručením zástavou movité věci, nemovitosti nebo ručitelem. Dělí se na:

- účelové – je třeba doložit, na co bude úvěr použitý

- neúčelové – úvěr lze použít na cokoliv[2]

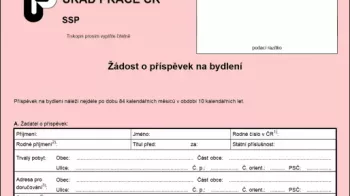

Hypoteční úvěry a americká hypotéka

Pro financování bydlení se využívají hypoteční úvěry. Lze je použít na nákup nemovitosti – bytu či domu, případně na jejich rekonstrukci. Je třeba doložit účel využití půjčených finančních prostředků. Vyžadují zástavu jiné nemovitosti. Optimální doba splácení hypotéky se pohybuje mezi 25 až 30 lety. U hypotečních úvěrů bývá po určité období pevná úroková sazba, tzv. fixace, kdy má klient jistotu, že se výše měsíční splátky nezmění.

Kromě tradiční hypotéky existuje i americká hypotéka, u níž není nutné dokládat, na co konkrétně budou peníze použity. I zde je ale třeba dát do zástavy nemovitost. U americké hypotéky bývá vyšší úroková sazba.

Srovnání amerických hypoték

Srovnejte si nejvýhodnější americké hypotéky, které jsou aktuálně v nabídce.Konsolidace úvěrů

Sloučení více půjček do jedné se nazývá konsolidace úvěrů. Výhodou bývá zjednodušení plateb a snížení splátky, čímž lze výrazně ušetřit. Kromě toho je možné individuálně nastavit parametry splácení. Na druhé straně jsou s ní spojené i nevýhody, mezi které patří hlavně prodloužení doby splácení. To může v konečném výsledku znamenat i to, že klient zaplatí mnohem více. Při stabilním příjmu nemusí být konsolidace úvěrů nejlepším řešením. Pro tento způsob umořování dluhu se většinou rozhodnou ti, kdo mají problém s výší splátek, které nestíhají splácet.

Kontokorent

K běžnému účtu mohou klientovi v bance nabídnout kontokorent neboli povolený debet, jenž mu umožňuje peníze čerpat i tehdy, kdy již na účtu nemá dostatek vlastních finančních prostředků. Jedná se o neúčelový a nezajištěný úvěr. Zvyšuje platební schopnost v případě nenadálého výpadku finančních prostředků. Úvěrový limit (maximální částka, kterou banka půjčí) obvykle odpovídá dvojnásobku nebo trojnásobku příjmu. Kontokorent lze využívat opakovaně, přičemž zpravidla je možné splácet libovolnou částku.

Kreditní karta

Další formou bankovní půjčky je kreditní karta, která bývá spojena s revolvingovým úvěrem, což je krátkodobý provozní úvěr. Ten klient postupně splácí a může ho opakovaně čerpat až do výše úvěrového rámce schváleného bankou. Kreditní karty slouží zpravidla pro nákupy zboží a služeb, lze jimi platit i na internetu.

U kreditních karet bývá výhodné až 50denní bezúročné období. Pokud klient půjčené peníze vrátí včas a v plné výši, neplatí bance žádný úrok.

Co je třeba doložit k žádosti o bankovní půjčku

Dle novely zákona o spotřebitelském úvěru z roku 2016 musejí banky podrobně prověřit bonitu klienta, který žádá o půjčku. Banky obvykle v této záležitosti postupují detailně a získat půjčku není tak jednoduché. Žadatel musí doložit:

- Potvrzení zaměstnavatele o výši průměrného čistého měsíčního příjmu za poslední 3 měsíce.

- U OSVČ se předkládá daňové přiznání. V případě paušální daně se sledují pravidelné příchozí částky na účet s tím, že je jednoznačně viditelný jejich původ.

- Žadatel v zaměstnaneckém poměru musí předložit doklad o tom, že není ve zkušební době ani ve výpovědní lhůtě.

- V situaci, kdy o půjčku žádá příjemce důchodu, je nutné doložit dokument prokazující přiznání důchodu.

- Dále je třeba předložit dva doklady totožnosti, nejčastěji občanský průkaz a řidičský průkaz, případně rodný list nebo cestovní pas.